データをインサイトに変える

データは、あらゆる投資プロセスにおいて必要不可欠な要素です。しかし、相関関係、パターン、平均回帰性などの観察された関係は、いつ取引可能なインサイトになるのでしょうか。

何千もの少額取引で構成され、頻繁に売買が行われるポートフォリオに関しては、統計的信頼性さえあればよいのかもしれません。

大量の情報を処理することに関しては機械の方が人より断然優れています。大量のデータを処理することができ、簡単に人間の分析官を凌駕します。また、そのプロセスの厳密さと均一性により、発見されたものはすべて、あらかじめ決められた統計的信頼性の基準を満たしていることが保証されます。

しかし、一般的な投資一任ポートフォリオでは、それだけでは十分ではありません。多くの個人投資家たちのポートフォリオには、せいぜい15件の取引しかなく、その半数はそれ以下の取引しかありません。そのような個人投資家たちにとって、統計的に有意な関係があっても、取引を始めるには十分ではありません。他に考慮すべき要素がたくさんあるのです。

では、機械は投資一任プロセスに適しているのでしょうか?

マン・マシン・コラボレーション

TOGGLE AIは、何十億ものデータをふるいにかけ、新しいパターンや関係性を発見するために徹底的に調査を行っています。しかし、投資家が新しい取引を行う前に知るべきことは、AならばB(90%の確率)のような統計的に確かで論理的にも正しい関係性だけでしょうか?

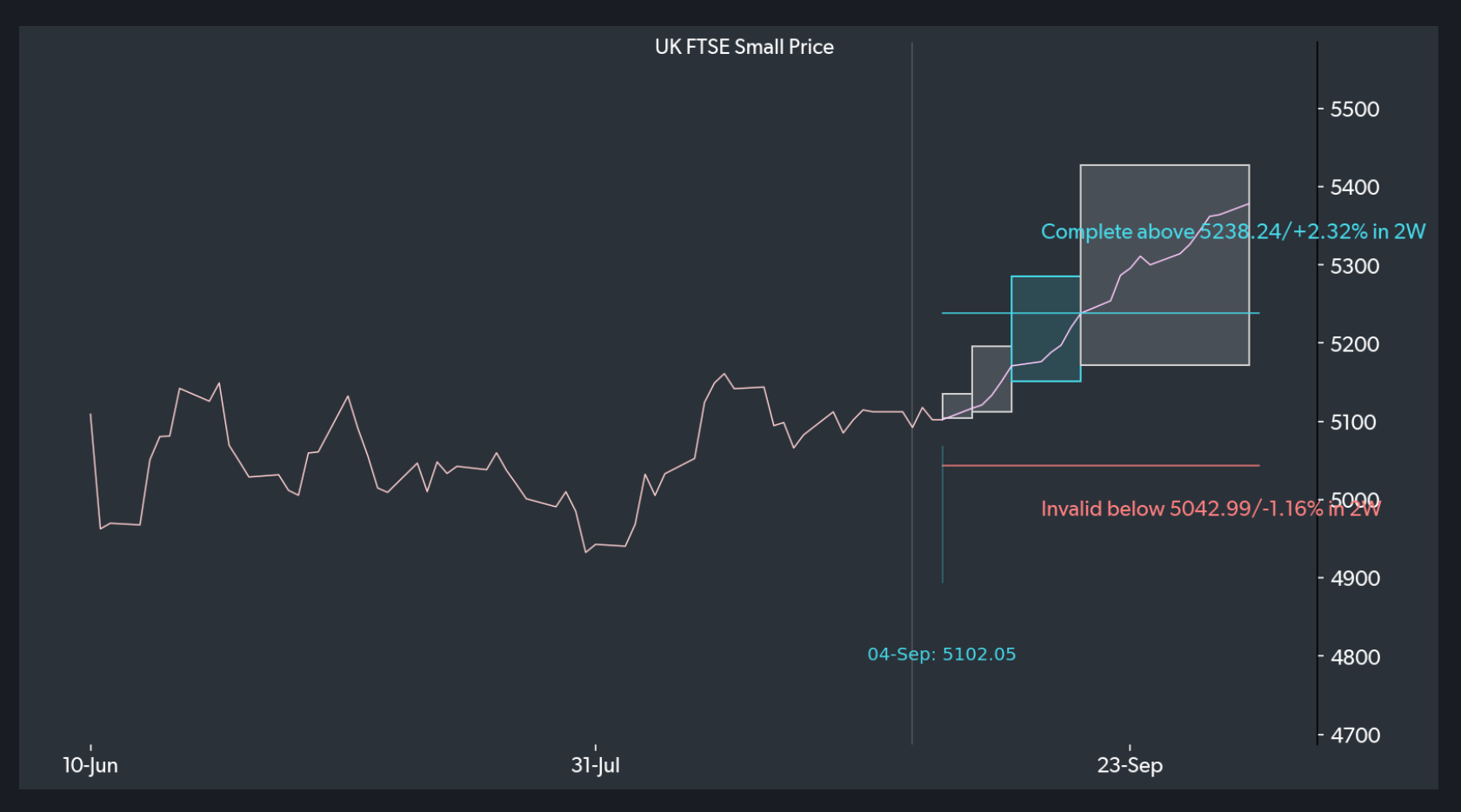

TOGGLEでは、例えば「A銘柄の勢いが強いと、その後Xヶ月の間、市場のアウトパフォーマンスにつながる傾向がある」というパターンを特定した後、その関係性を他の様々な基準でも検証されます。この目的は、機械的に生成された発見を、通常裁量投資家が行う最も直感的なチェックを満たすものだけに絞り込むことです。

正確さ

裁量投資家は、以前同じようなものを見たことがあるか?もしそうなら、その後何が起こったかといった類推を大切にします。彼らは、自分の投資経験をもとに状況を判断します。見慣れた事象の連続を見つけたら、その事象の連続が過去にどれだけ一貫して資産価格の特定の動きをもたらしたかを基に行動します。

TOGGLEも裁量投資家たちとよく似た考え方をし、人間の分析者が重要視する正確性をチェックすることから分析を始めます。その関係が期待通りの結果を生み出すことがどれだけあるか(Aが起こったとき、その後Bはどのくらいの頻度で起こるのか)という点で正確性を判断します。

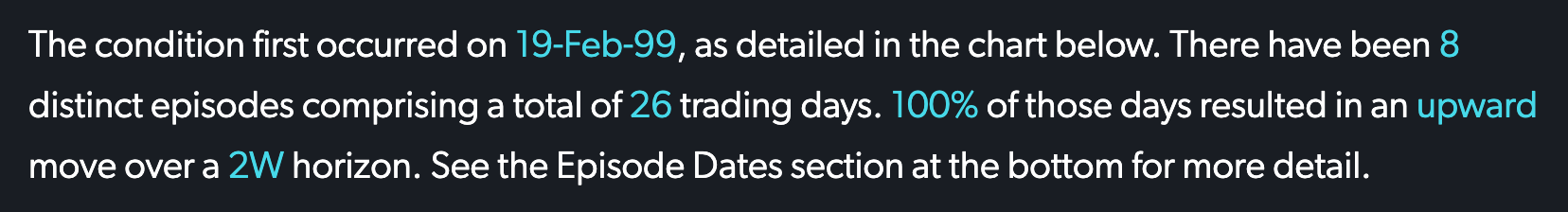

TOGGLE AIは、サンプル内テストとサンプル外テストの両方を実行します。サンプル内テストでは、「歴史的に見てどれくらいの頻度でこれが正しかったか」を考えます。サンプル外テストは、もう少し複雑です。例えば、ある関係が過去に8回観測されたとします。TOGGLEはまず、最初の3回に限定して4回目の発生を予測し、実際の結果と照らし合わせます。そして5回目の発生には、最初の4回だけを用いて予測し、実際の結果と照らし合わせます。その後8回目まで同じことを繰り返していきます。このような方法でテストに取り組むと、関係の予測力がより強固になります。この手法の場合、その回の後に起こった結果を含まずに予測することでバイアスのかかっていない予測結果になります。

リスクとリワード

すべての投資プロセスで重要なのは、ある取引がもたらすかもしれないリスクに対して、どれだけのリターンがあるか考えることです。リスクには様々な形がありますが、多くの場合、投資家は次の2つに着目します。私が取引に失敗する確率はどのくらいだろうか?もし私の判断が正しかったら、その道のりはどれくらい険しいのだろうか?

とりわけ後者は重要です。なぜなら、たとえ最終的に仮説が正しいと証明されたとしても、非常に不安定な道のりを行くのは困難であり、投資家は負の損益の痛みに耐えられず、誤ったタイミングで売却してしまうかもしれないからです。ポートフォリオの管理では、これを把握するための指標として、ドローダウン比率(別名:カルマー比率)があります。

TOGGLEは、以下の2つの方法によって投資家がそのパターンが取引を正当化するのに十分かどうかを評価する手助けをします。1)過去の異常値を測定する(その仮説通りにならなかったときどのくらいの損失があるのか)2)途中のリターンの分配はどうだったか(資産の道程がいかに苦しかったか)

パターンの安定性

もう一つの重要な疑問は、"その関係は特定の期間にのみ成立するのか "ということです。(金融危機、政府の金融政策期間など)TOGGLE は、その関係がビジネスサイクル全体にわたって堅牢であり、したがって特定の環境に左右されないことを確認するためにテストを行います。

規則性

トレードのもう一つの望ましい特性は、規則性です。あるパターンがある程度規則的に(例えば数ヶ月ごとに)発生すれば、特定の市場環境(例えば世界金融危機)の時のように、未知のシステム変数が関係を引き起こしているかもしれないという懸念は小さくなります。

信頼できるインサイトはこれらの基準全てを満たしている必要性はないのです。しかし、より多くの基準を満たすほどより説得力が増し、投資家が意思決定の枠組みにそのインサイトを取り入れることでより説得力が増します。

すべてをまとめる

裁量投資家は通常、「望ましさ」の類似の尺度に沿ってできるだけ高いスコアを得たアイデアを展開しようとします。

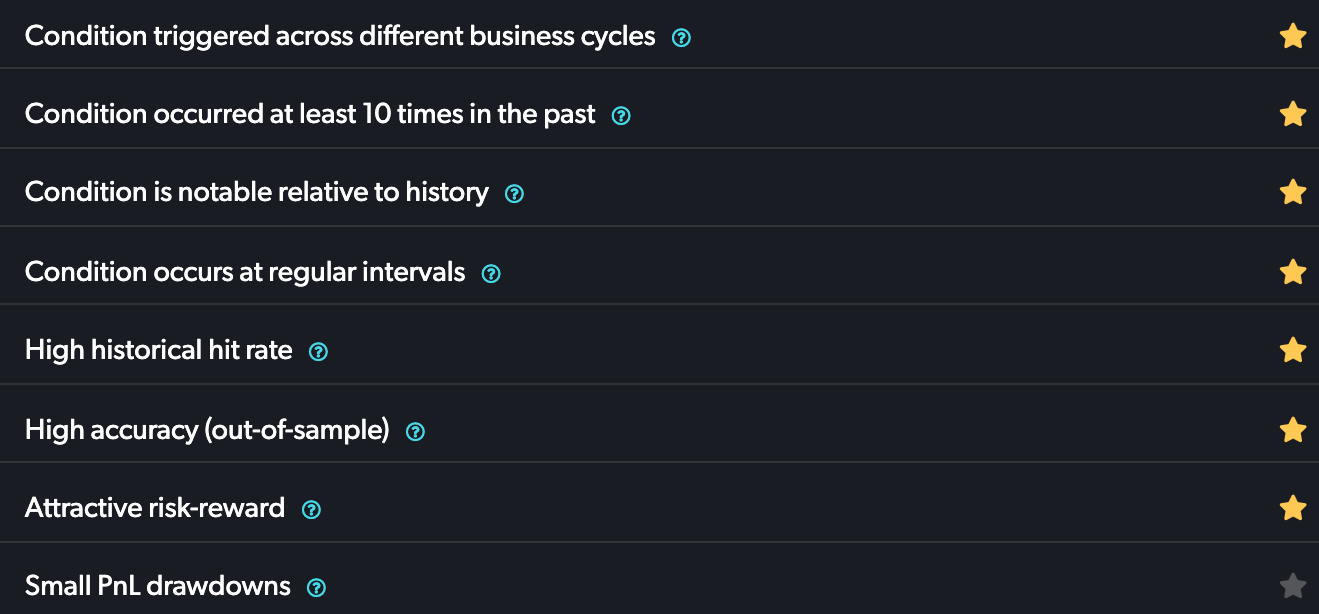

このような考え方に基づき、TOGGLEでは、このフレームワークでアイデアを評価できるよう、簡潔なレーティングを作成しました。すべてのアイデアに「星」ランクをつけ、最高評価は「8つ星」ランクになります。