相対力指数(RSI)

RSI (Relative Strength Index)は、勢い駆動型のオシレーターで、テクニカル分析では、資産が買われすぎか売られすぎかを評価するために使用されます。

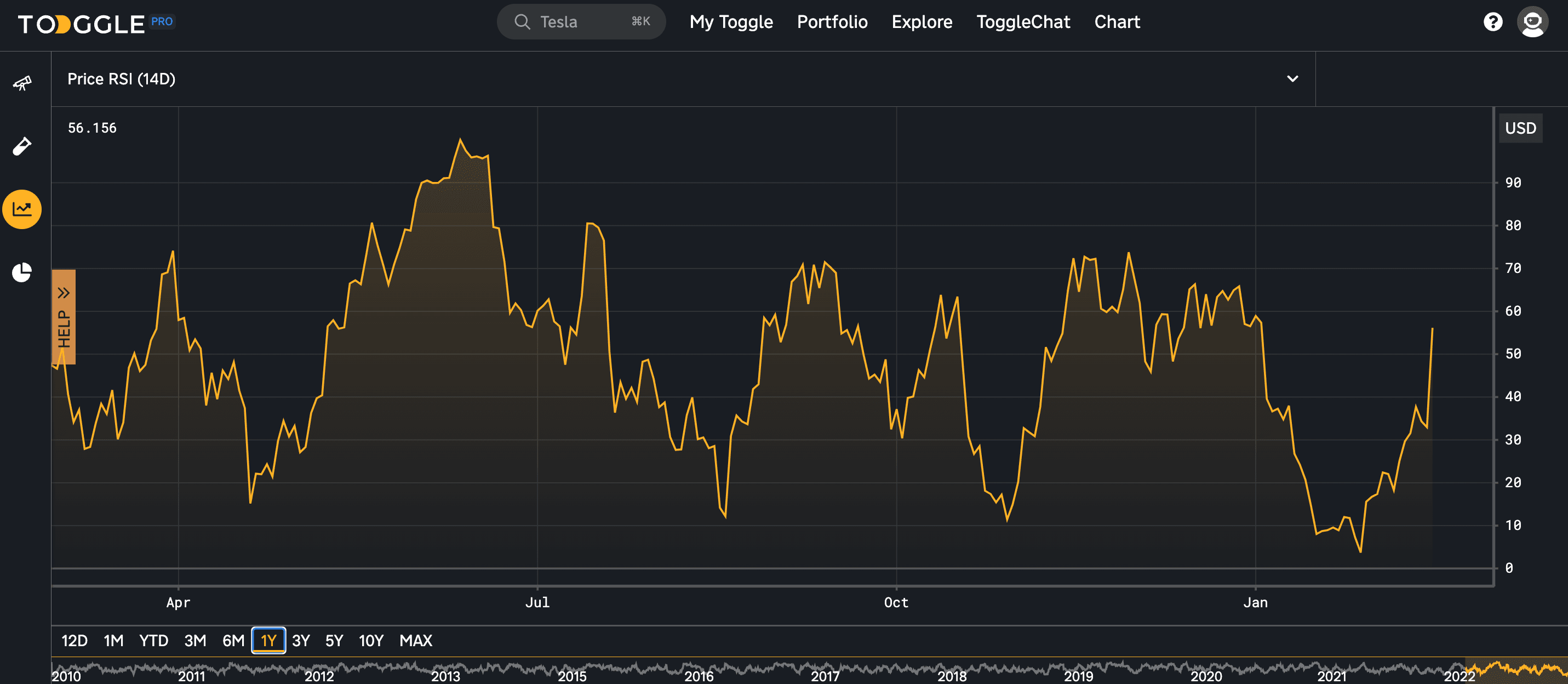

RSIは0から100の2つの値の間を移動し、通常14日間の期間で測定されます。70以上の値は、伝統的に証券が買われすぎていることを示し、価格の調整に直面する可能性があります。一方、RSIが30以下であれば、売られすぎで価格上昇の可能性があることを示す。

RSIは、1987年にJ.ウェルズ・ワイルダーJr.によって開発され、テクニカルトレーダーに強気または弱気の価格モメンタムに関するシグナルを提供するものです。RSIは、通常、資産価格のグラフの下にプロットされていることがわかります。

この指標はどのように機能するのでしょうか?

伝統的に、RSIが70以上の資産は売られすぎ、30未満は買われすぎと見なされています。しかし、これらの伝統的なレベルは、より良い資産に適合するように調整することができます。

例えば、ある資産のRSIが繰り返し70に触れている場合、「買われすぎ」のレベルを80に調整する必要があるかもしれません。また、トレンドが強い時期には、RSIが買われすぎや売られすぎの領域に長期間とどまることがあります。

価格と同様に、RSIにも支持線と抵抗線があります。強気相場では、資産のRSIは40~90の範囲で推移する傾向があり、40~50は支持線として機能します。つまり、RSIがこのレベルを割ると、弱気相場に移行する可能性があります。

弱気相場では、RSIは10-60の範囲にとどまる傾向があり、50-60は抵抗線として機能します - したがって、このレベルを超えたら、上昇トレンドの開始を見ることができます。

これらのレベルは、資産の強さや市場の基調によって変化します。

原資産の価格がRSIで確認できない高値または安値をつけた場合、これは価格反転のシグナルとなります。例えば、RSIが高値を更新した後、前回の安値を下回る下降局面を迎えた場合、トップスイングの失敗が発生したと言えます。一方、RSIが安値を更新した後、上昇に転じて前回の安値を上回った場合は、ボトムスイングの失敗となります。

計算式

RSI = 100 - [100 / (1 + (上方平均価格変動率 / 下方平均価格変動率)].